目次

Q2.青色申告って何?

A2.法人は税務署に確定申告書を提出しますが、その申告書の1枚目が青色のものと白色のものがあります。

青色のものが青色申告です。

青色申告で申告すると税制上のメリットを受けられます。

Q3.青色申告を受けるためには?

A3.事前の申請が必要で納税地の所轄税務署長の承認を受けることが必要です。

税制上のメリットがありますのでほとんどの法人が承認申請書を提出しています。

申請書の提出には期限があります。期限を過ぎてしまうと税制上のメリットを受けることができません。注意しましょう。

Q4.青色申告の条件って?

A4.上記の申請書のほかに、一定の帳簿の記帳、備付、保存が必要です。

帳簿・・・「仕訳帳」「総勘定元帳」貸借対照表」「損益計算書」etc.

記帳・・・複式簿記の原則に従って、整然かつ明瞭に記録し、その帳簿から決算を行う。

Q5.青色申告が取り消されることってあるの?

A5.帳簿の記録、備付、保存が規定に従って行われていない、取引の全部又は一部を隠ぺいし又は仮装して記録している、二事業年度連続して期限内に申告書の提出がない等、青色申告書を提出するにふさわしくないと認められる場合には取り消されることがあります。

その事実があった事業年度に遡って取り消されてしまうので、税制上のメリットが受けられなくなり、かなりの税金を追加して支払うことになります。

このようなことがないように、日々の経理業務をしっかり行いましょう。

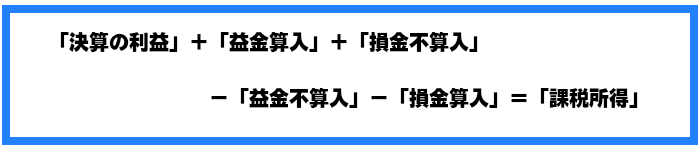

Q9.決算の利益と課税所得ってどう違うの?

A9.以下の計算式になります。

①決算の利益=収益の額-費用の額

②課税所得=益金の額-損金の額

①は企業会計の考え方で求められるもの。

②は税法の考え方で求められるもの。

収益と益金は完全には一致しません。また費用と損金も完全には一致しません。ですので利益と課税所得は一致しないということになります。

Q10.なぜ一致しないの?

A10.収益・費用・利益は会計上の考え方、法人の経営成績・財政状態を正確に表示する目的があります。

益金・損金・所得は税務上の考え方、課税の公平を配慮する目的があります。

目的が違うため完全には一致しないことになります。

法人税法では決算の利益を起点として課税所得に直す調整をしていきます。

Q11.決算の利益を起点として課税所得に直す調整していく理由

A11.上記の説明で一致しないとはいっても、日々の会計処理で収益・費用の他に益金・損金を把握して処理するのは大変です。また収益≠益金、費用≠損金であっても一致する部分が大半なんです。

法人税法は一般に公正妥当と認められる会計処理のルールによって会計処理が行われていれば、これを認めることとしています。

そのため、決算の利益を算出しておいて、その利益をもとに一致していない部分を加減算して課税所得を算出する方法がとられているのです。

税法上の収益≠益金、費用≠損金の部分を益金算入、益金不算入、損金算入、損金不算入といいます。

「益金算入」・・・収益ではないけど益金であること。(∴利益に加算します。)

「益金不算入」・・・収益ではあるけど益金ではないこと。(∴利益から減算します。)

「損金算入」・・・費用ではないけど損金であること。(∴利益から減算します。)

「損金不算入」・・・費用ではあるけど損金ではないこと。(∴利益に加算します。)

という調整をして課税所得を導き出します。

Q12.法人税の税率って何%

A12.このコーナーは「基礎の基礎」ですので細かいことは書きません。

知っておいていただきたいことは、

平成24年4月1日より税率が下がった。復興特別法人税が3年間加算される。(下がったけど3年間はちょっと上がる、ですのでちょっと下がった感じでしょうか。)

税率は下記のようになりました。

なお、カッコ内は租税特別措置法の規定で現在はこちらの税率(中小法人の軽減税率)が適用されます。

| H24.3.31開始 事業年度まで(改正前) |

H24.4.1開始事業年度 ~H27.3.31開始事業年度 (復興特別法人税加算後) |

H27.4.1開始 事業年度 |

||||

| 年800万円 超部分 |

年800万円 以下部分 |

年800万円 超部分 |

年800万円 以下部分 |

年800万円 超部分 |

年800万円 以下部分 |

|

| 普通法人 |

30% |

28.05% |

25.5% |

|||

| 中小法人 |

30% |

22% (18%) |

28.05% |

20.9% (16.5%) |

25.5% |

19% (15%) |

Q13.中小法人って何

A13.中小法人とは普通法人のうち、各事業年度終了のときに資本金の額または出資金の額が1億円以下の法人です。

中小法人は大企業と比べて基盤や競争力が弱いため、税制上の優遇措置があります。

HOME

HOME

目次へ

目次へ 目次へ

目次へ 目次へ

目次へ 目次へ

目次へ 目次へ

目次へ

目次へ

目次へ 目次へ

目次へ 目次へ

目次へ 目次へ

目次へ 目次へ

目次へ 目次へ

目次へ 目次へ

目次へ 目次へ

目次へ

info@ts-kaikei.com

info@ts-kaikei.com